工业硅

据海关数据,2024年9月份工业硅出口6.52万吨,环比增加0.63%,同比增加27.11%。主要原因:一是在欧盟进行可再生能源的转型策略下,欧洲光伏市场将持续蓬勃发展;二是巴西干旱严重,导致电力供应不足,部分硅厂生产受到影响,产出减少,部分国家转而进口中国工业硅,中国工业硅出口量维持高位。分国别和地区来看,对日本出口1.18万吨,环比增加4.76%,对韩国出口0.47万吨,环比减少28.80%,此前出口量基数较小,导致环比变动较大,对欧洲出口0.99万吨,环比增加13.71%,对除日韩外的亚洲地区出口3.55万吨,环比增加0.34%。2024年9月份工业硅出口均价为1693美元/吨,环比下跌3.81%,同比下跌9.03%,主要原因是工业硅国内市场价格底部震荡,出口价格受国内市场影响下跌。

2024年1-9月份工业硅出口总量为54.90万吨,同比增加27.59%。9月份共出口44个国家和地区,排名前五的国家分别为日本1.18万吨、阿联酋0.89万吨、泰国0.58万吨、印度0.53万吨、巴林0.48万吨,合计出口量为3.66万吨,占当月出口总量的56.13%,中国工业硅出口主力地区仍为亚洲地区。9月份各地区出口量较8月份变动不大,海外市场生产稳定,对工业硅需求稳定。10月份海外采购仍以按需为主,预计10月份工业硅出口情况与9月份变动不大。

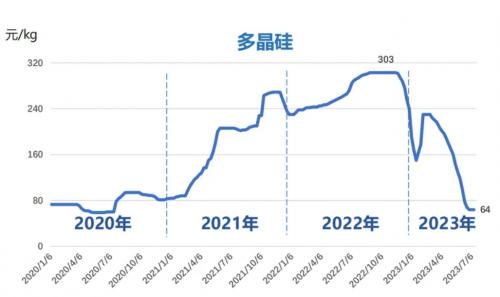

多晶硅

根据海关最新数据显示,2024年9月我国多晶硅进口量为2556.3吨,环比下跌43.60%。其中,自德国的进口量为1752.1吨,占总进口量的68.54%,相较8月份进口量环比下降54.25%,为我国当月多晶硅最大的进口国。自马来西亚进口量532.8吨,占总进口量的20.84%,环比上涨27.59%。采购以上两国进口的多晶硅占总进口量的89.38%。9月多晶硅进口量下调至正常进口量水平,未出现备货或急单等突发情况,多为正常执行前期订单。目前国内硅片企业开工率在低位维持,海外新增装机量不及预期,因此推测10月多晶硅进口量将再度小幅下滑。

9月份多晶硅进口均价为26.68美元/千克,环比上涨11.54%,两大主要进口来源国进口均价分别为:德国28.31美元/千克,马来西亚13.80美元/千克,价格变动分别为+18.57%及-17.39%。本月进口价格与国内9月多晶硅现货价格走势一致,均价都呈现上涨态势。根据9月国内下游市场成交清淡的局面,推测10月进口硅料价格将以持平为主。

根据海关最新数据显示,2024年9月我国多晶硅出口量为4572.3吨,环比上涨13.10%。其中,向越南出口量为1451.4吨,占总出口量的31.74%。向泰国出口量为1321.2吨,占总出口量的28.90%,对以上两地出口的多晶硅占总量的60.64%。目前国内多晶硅市场需求乏力,海外市场相对广阔,且价格较为合适,目前有能力出口海外的硅料企业都将会主动提高出口占比。因此,推测10月多晶硅出口量将继续维持小幅增长态势,但后续情况仍需关注美国大选可能引发的对华外贸政策风险。

9月份我国多晶硅出口均价为8.41美元/千克,环比下降15.22%。两大主要出口国均价分别为越南5.67美元/千克,泰国12.96美元/千克,环比下降21.09%及10.03%。9月人民币购买力有所提升,多晶硅出口价格下降一定程度上受到了汇率波动的影响。展望10月,国内硅料市场价格较为稳定,人民币虽有贬值预期,但汇率整体上仍在合理均衡水平上保持基本稳定,预计硅料出口价格可能将有小幅上调。

硅片

2024年9月国内硅片出口量2.57GW,环比减少8.54%,其中单晶硅片出口2.34GW,环比减少9.65%,多晶硅片出口0.23GW,环比增加4.55%;1-9月国内硅片出口量31.91GW,同比减少2.3%。

分国别统计情况来看,柬埔寨、马来西亚、泰国、越南东南亚四国累积出口0.56GW,环比减少32.5%,具体来看四国出口减少最多的是越南,减量约0.3GW较上个月降幅达51.72%,四国出口增加最多的是马来西亚,增量约0.2GW。自反规避政策以来,东南亚硅片出口接连数月呈下降趋势,作为出口美国的走廊,东南亚市场的关闭将直接影响美国本土的光伏制造业生产。美国商务部10月21日起启动变更情况审查(CCR),考虑部分撤销中国晶体硅光伏电池的反倾销税和反补贴税(AD/CVD),并邀请相关各方发表意见,所涉产品为某些小型、低瓦数、离网晶硅光伏(CSPV)电池。上述情况表明美对华光伏政策转向乐观。

预计10月硅片出口量将有转增趋势,随着海外政策逐步转好,出口市场或在年底出现小幅增加,同时以印度为首的新兴市场也将维持增长态势。

来源:硅业分会

评论