编者按:

鉴于越来越多的金融机构对光伏企业的关注度与日俱增,同时行业扩产迅猛,索比咨询特推出光伏上市企业可融资性评级,供金融机构与市场参考。

重要声明

●索比咨询只对拥有生产设备并以自有品牌销售的企业进行可融资性评估。

●可融资性评估算法均采用最新市场公开数据,每季度进行一次跟踪动态。

●可融资性评估结果仅作为索比咨询综合评估企业的一因子项,不代表索比咨询对企业产品进行推荐或排斥、亦不代表索比咨询对企业看好或看衰。

●该评估非任何投资建议、借贷建议,我们不建议企业花费过多精力争取评估结果,任何人据此评估进行任何投融资活动,索比咨询不承担任何责任。

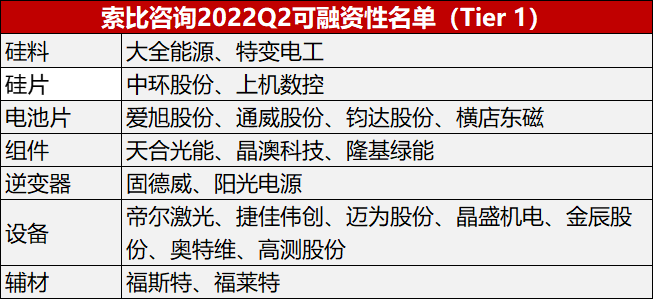

全球双碳政策共振下,光伏行业上升势头火爆,资本市场对光伏企业保持高度关注,资本、人才加速涌入光伏赛道。评估企业的可融资性是第三方咨询的一项工作。因此,索比咨询将每季度对光伏上市企业进行可融资性评估,相关企业会因每季度经营变化导致动态进出或保持在可融资性名单中,索比咨询对截面数据层面企业在名单内与否、时序数据层面企业进出名单的变化保持关注。

索比咨询可融资性评估原则介绍:

1) 对于企业可融资性,索比咨询高度重视企业最新财务偿债能力,厌恶企业失败风险。重点参考借鉴纽约大学斯特恩商学院教授爱德华·阿特曼(Edward Altman)Z-score模型,从企业资产规模、获利能力、偿债能力、有息负债负担、财务结构、资产利用效能等六方面构建多个财务指标,进行多因子加权得到财务安全性评分F,动态考量企业最新财务安全裕度。

2) 光伏产业是靠制造科技驱动降本、实现迭代发展的产业,对于采用领先降本科技量产制造的企业给予较高的技术先进性等级评分T。

3) 在光伏产业高速发展的环境下,给予产品销售增速等级高的企业较高等级评分S。

4) 可融资性评分B是企业财务安全性评分F、技术先进性评分T、产品销售增长性评分S三个输入量在可融资性算法下的输出结果,企业可融资性评分B达到Tier1标准,可进入Tier1名单。

2022Q2光伏上市企业可融资性名单:

入围典型企业简评

大全能源:2022Q2硅料环节的企业当前处于景气上行周期,分享光伏产业链最大块蛋糕,融资风险抵补能力处于厚实状态。相对硅料环节的其他竞争对手,大全能源业务更单纯,99.61%收入来源于硅料销售;大全能源具有低成本优势,2021年年均成本为49.32元/kg(低于通威股份的58.02元/kg和特变电工的63.13元/kg)。大全能源领跑2022Q2的Tier1名单,硅料当前处于扩产期且不少新进入者涌入,后续重点关注硅料价格周期性变化,预期2023年硅料进入下行周期。

中环股份:处于硅片环节,市场地位稳固,自2019年以来稳居第三方硅片市场出货量首位。预计2022年末硅片产能将达到140GW,远期规划达到180GW。相比其他竞争对手,中环股份具有先进产能优势,实现半导体硅片工业4.0技术跨界应用创新,大尺寸、薄片化技术行业领先,210大尺寸良率超过97%,至少7%的出片率优势,非硅成本行业领先(公司披露,但未体现在财务指标上)。预计2022年末210硅片产量占比将达到90%。公司正在构筑一体化:与协鑫集团子公司成立合资公司,共建10万吨颗粒硅产能。预计至2022年末预计组件产能将达到13GW,持有IBC电池制造商MAXEON公司24.4%股权,拥有N型电池技术。

爱旭股份:处于电池片环节,具备规模领先优势。自2018年以来稳居全球第三方电池出货量第二,预计2022年末将达到45GW,稳居行业第二位,预计至2022年末大尺寸产能(210&182)占比将达到95%。相对于电池片环节竞争对手,爱旭技术领先,高度重视研发,率先具有自主知识产权的N型 ABC电池,量产转换效率25.5%,6.5GW量产线将于2022Q3投产。与华发集团合作率先推出ABC组件,预期目标超50GW。2021年受上游成本上行、下游全球物流影响出货不畅、限电影响电池片开工率等非长期持续因素共同挤压,业绩惨淡,预期2022年开始随着暂时性负面因素消退,N型ABC电池、组件的崛起,公司业绩反转可期。

评论