“世界储能看中国,工商业储能看浙江。”

近两年,浙江成为了工商业储能市场最受欢迎的投资“圣地”。甚至许多从事工商业储能投资的人员也表示,除了浙江的工商业储能,别的地区都不会考虑投资。

实际上,国内工商业储能市场最先起步的地方就是浙江,而浙江地区也早就成为了工商业储能的投资热土。

据能源电力说统计,2023年1-12月,浙江省工商业储能备案项目数量达1100+,总规模在1.9GWW/4.5Gh以上。

进入2024年第1周,全国130个获得备案的项目里,用户侧储能在各类型储能项目中的占比达到将近70%,又尤以浙江、江苏、广东这三个省份最为典型。在工商业储能占比持续居于优势的格局下,浙江省以48个备案项目数量遥遥领先。江苏、广东则分别以22个、16个项目备案位居其后。

惊叹于浙江地区工商业储能如此火爆的同时,令人不禁好奇的是,浙江为什么会成为工商业储能投资的“圣地”?

狂飙的阴阳两面

去年,工商业储能以迅猛之势崛起,一跃成为储能行业最受关注的市场。据GGII数据,预计2023年全年工商业储能出货量将达到8GWh。

从装机增速来看,工商业储能也有着亮眼的表现。《2024年全球储能行业趋势预测报告》数据显示,2023年全球工商业新型储能装机同比增速超过源网侧和户储端,达到了115%。

※ 2020-2024年全球新增新型储能装机增速

来源:2024年全球储能行业趋势预测报告

疯狂、迅猛的装机增长以及大量资本的涌入,也使得2023年被业内称为工商业储能发展元年。

而伴随着工商业储能热度直冲云霄,对其的质疑声也接踵而来。看似“漂亮”的工商业储能市场,却被吐槽实际表现并不令人满意,在一片大好的形势下,刚刚火热的工商业储能市场似乎还面临着众多挑战和风险。

2023年,全球户储市场发生严重下滑,大储市场增长也显露疲态,还有部分即将被市场淘汰的储能企业,这些人都选择了进军工商业储能市场,再加上工商业储能市场技术壁垒、准入门槛较低,大量分布式光伏、逆变器等相关企业也纷纷跨界而来。

工商业储能市场在短时间内变得摩肩擦踵,行业内更有“刚火热便火爆,刚崛起即红海”的说法,而这种说法实际并不夸张。

比亚迪、海辰储能、阳光电源、科华数能、欣旺达、鹏辉能源、瑞浦兰均等多家新能源头部企业均加码布局工商业储能业务,推出多个新品。

在这种情况下,工商业储能市场也开始迅速“卷”起来,企业开始顶着“一高一低”的巨大压力向前走。工商业储能产品在保证安全、可靠、高质量的前提下,还要迅速完成技术迭代,同时更要与各方玩家拼杀低价,不少企业甚至硬件不挣钱,开始推出软件服务以求“果腹”。

而就在工商业储能企业想着怎么在如此激烈的竞争下跑出来的时候,许多地区的工商业储能收益表现并不乐观。

“我们的一个项目,甚至没法完成当地分时电价政策理论上的一冲一放,全年来看,能完成三分之二的时间就很不错了,再加上硬件产品的表现根本不及预期,数据的计算也会存在误差,实际成本回收周期要比测算周期长得多。”一位投资者在接受星球储能所采访时表示。

由于各地区的电价及工商业储能参与市场的政策不同,工商业储能收益表现也存在很大差距。

有工商业储能项目投资从业者接受星球储能所采访时说到:“2023年工商业储能热度确实很高,但实际上从很多项目的表现来看,可能并没有大部分人想象的如此理想,不仅实际落地的项目较少,许多地区的工商业储能收益表现也并不乐观,但是从全国范围来看,浙江地区无论是政策还是收益,确实表现很好。”

多元的利好条件

浙江工商业储能需求巨大,市场十分广阔。

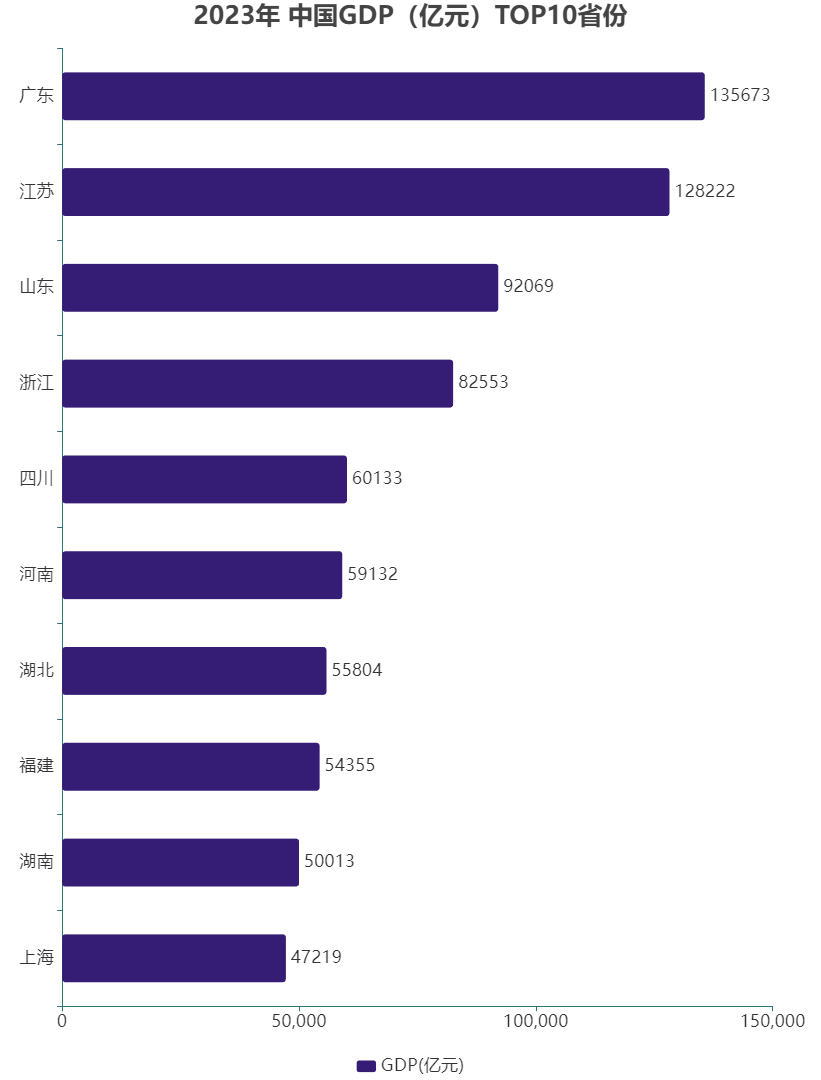

浙江省统计局数据显示,2023年浙江生产总值82553亿元,比上年增长6%,在全国各个省份中浙江排名第4位,仅次于广东、江苏和山东,其中大部分贡献是来自于工业和商业领域,不难看出,浙江发达的工商业为其工商业储能市场的火爆提供了前提条件。

※ 2023年国内GDP(亿元)TOP10省份

来源:国家统计局

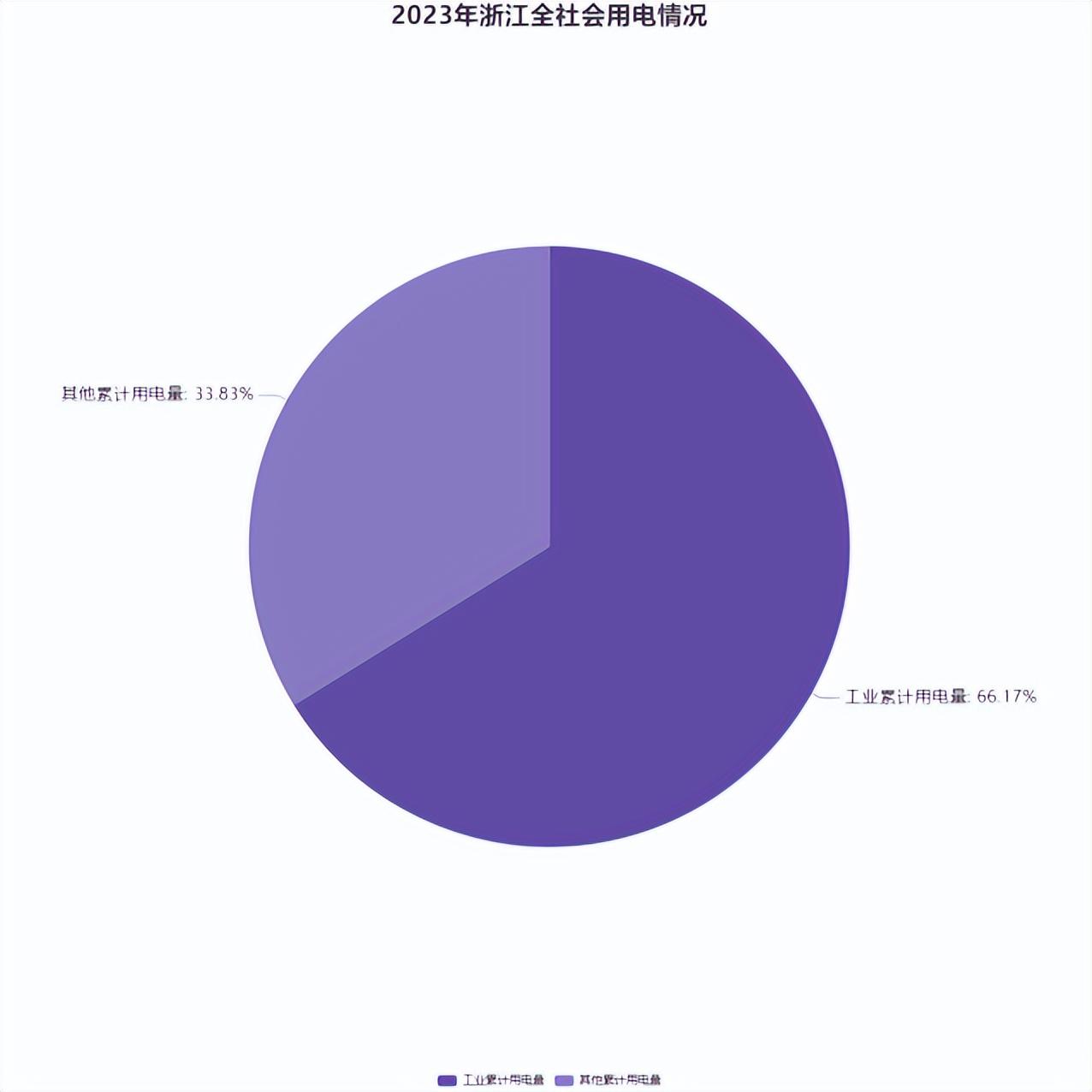

拉动经济增长的同时,大量工商业的活动也提高了浙江地区的用电量。国网浙江省电力有限公司发布的数据显示,2023年浙江全社会用电量6192亿度时,同比增长6.78%。其中工业累计用电量4097.06亿度,占全社会用电量比重超6成。

※ 2023年浙江全社会用电情况

来源:国网浙江电力公司

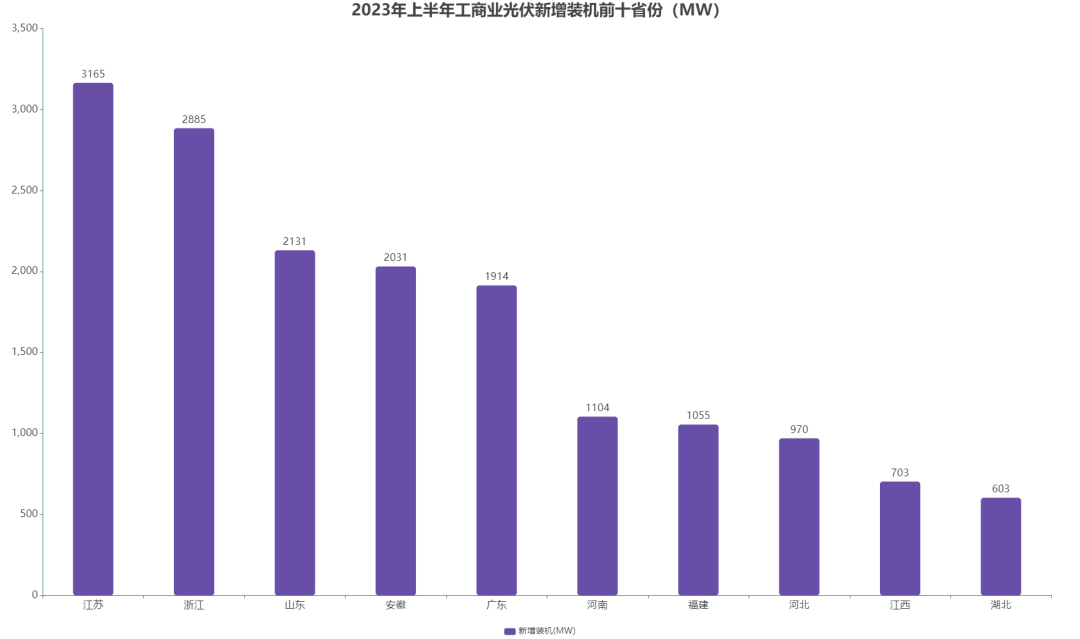

再加上浙江地区的分布式光伏规模较大,产业链发展较为成熟。截止2022年底,浙江省分布式光伏累计装机19.26GW,同比增长52.3%,排名全国第二。而诸暨、金华等浙江多地市也早就出台了分布式光伏配储的相关政策,浙江分布式光伏对于其工商业储能发展也有着极大影响。

现阶段,浙江还在大力推动光储建设,扩大光储市场规模,建设更为完善的光储产业链。

2023年9月,浙江省工信厅印发浙江省能源电子产业发展行动方案(2023-2025年)。《方案》提出,力争到2025年,光伏、储能营业收入突破5500亿元和1000亿元,光伏组件、储能电池产能达到150GW和100GWh;光伏发电装机容量达到3500万千瓦,新型储能装机规模达到300万千瓦。

※ 2023年上半年工商业光伏新增撞击前十省份(MW)

来源:光伏盒子

具备发达的工商业是浙江工商业储能发展的前提,大量的用电需求和分布式光伏的发展则为其工商业储能提供了广阔的市场,而浙江的工商业储能、电价等相关政策,则为工商业储能创造了十分客观的收益表现,吸引了大量玩家涌入市场。

去年12月,浙江省能源局正式印发由杭州储能行业协会、国网浙江省电力有限公司联合编制的《浙江省用户侧电化学储能技术导则》。该导则由浙江省能源局提出,主要内容为建设与运维的关键技术要求,这是国内首个关于用户侧储能全过程的技术规范。

浙江发布国内首个关于用户侧储能全过程的技术规范,一方面说明浙江地区的用户侧储能发展已经走在前列,成为了行业“领头羊”,并开始牵头制定规范;另一方面,该导则的发布,也能促进浙江用户侧储能完善技术规范,推动浙江用户侧储能进一步发展。

截至目前,浙江各地发布的工商业储能相关支持政策多达近30条。其中不乏电价、补贴类等直接关系到工商业项目收益的政策。

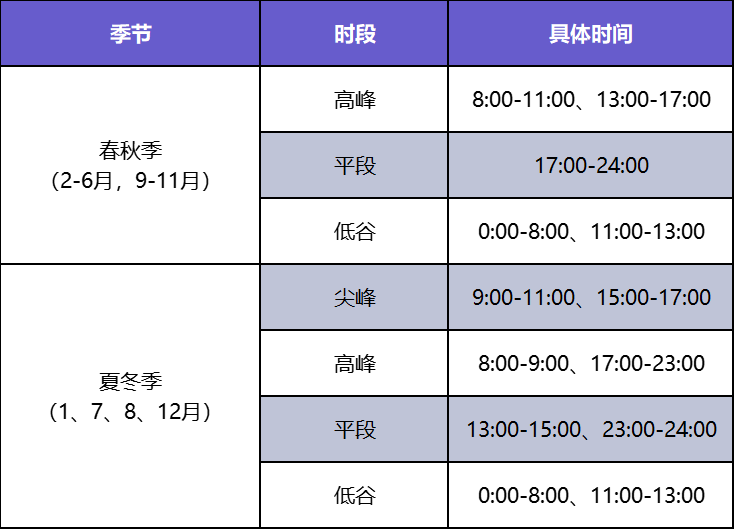

其中与工商业储能项目收益息息相关,发布时间较近也是较为重要的一条就是分时电价的相关调整政策。

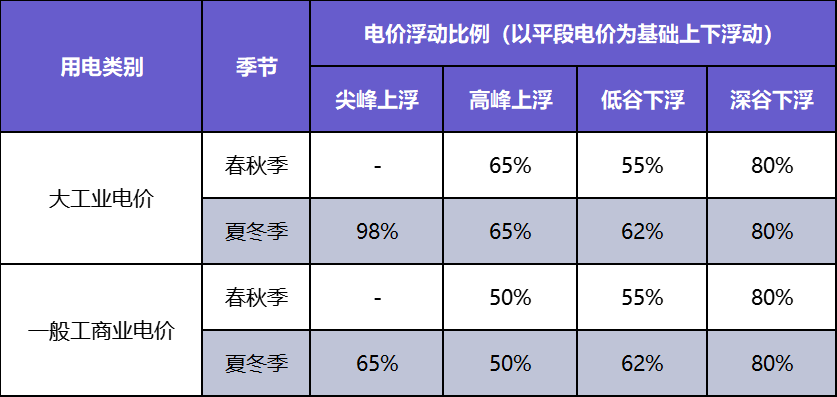

2024年1月29日,浙江省发展改革委发布了《关于调整工商业峰谷分时电价政策有关事项的通知》,该分时电价调整政策对峰谷时段划分、峰谷电价浮动比例两个主要方面都进行了完善和调整。

※ 浙江分时电价调整具体内容

来源:浙江省发改委

在新的电价政策下,以2小时系统为例,浙江地区工商业储能仍可实现两充两放。而上下浮动比例的大幅扩大,峰谷价差也有小幅上涨。

根据TAOKE计算,变化后12个月峰谷平均价差将上涨1.76%。以1.3元/Wh的工商业用户侧储能电站造价为标准,浙江省工商业储能项目的全投资收益率将由20.52%上升至21.29%,上涨0.77%。

※ 2023年1-6月 浙江一般工商业储能IRR测算(%)

来源:光伏盒子

在政策支持下,浙江工商业储能的建设情况和收益模式都有着不错的表现,较高的收益也真正使得浙江地区成为了工商业储能发展的一片沃土。

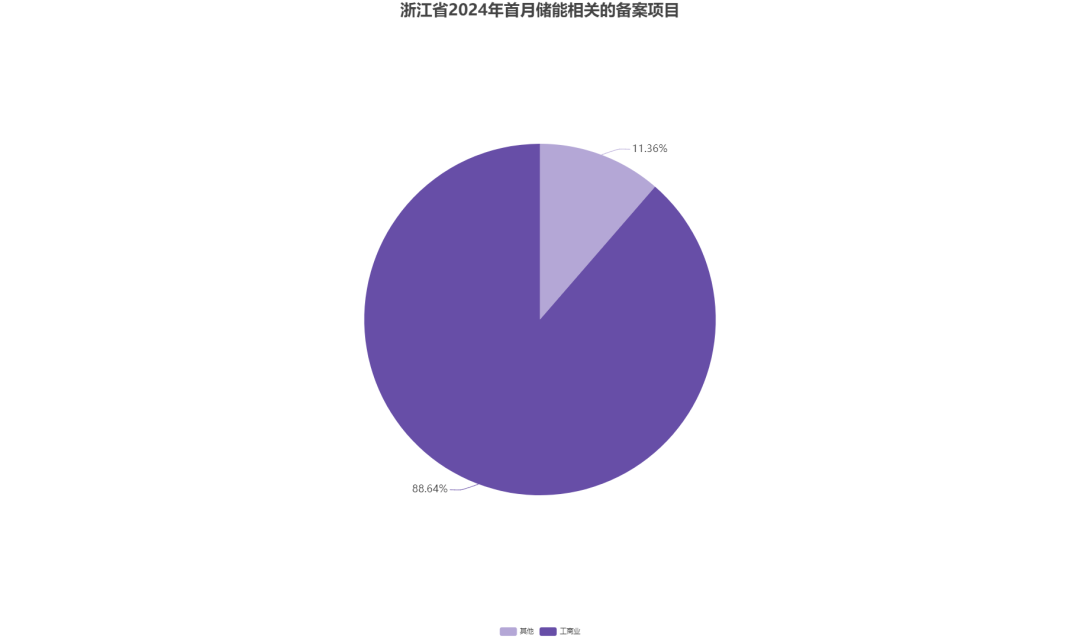

进入2024年,浙江工商业储能持续火热。据能源电力说统计,浙江省2024年首月储能相关的备案项目264个,其中工商业储能项目234个,占项目数量超89%,总规模超262.9MW/556.1MWh,总投资11.3亿元。

※ 浙江省2024年首月储能相关备案项目

来源:能源电力说

趁热打铁,工商业储能建设正酣时,浙江省对电网侧等多场景的储能发展的支持政策也没有落下。2月18日,浙江省发展和改革委员会印发2024年浙江省扩大有效投资政策的通知。其中提出,建立电网侧储能示范项目奖补机制,出台新型储能管理办法和用户侧储能建设导则,新增新型储能150万千瓦。

一边是广阔的市场和优异的收益,另一边是及时的政策,虽然业内认为2024年可能是工商业储能发展最痛苦的一年,但浙江地区的市场不出意外仍会持续火爆。

评论