光伏电池片技术发展史:铝背场BSF电池(1代,2017年以前)→PERC电池(2代,2017年至今)→PERC+/TOPCon(2.5代)→HJT电池(3代)→HBC电池(4代,可能潜在方向)→钙钛矿叠层电池(5代,可能潜在方向)。

复盘渗透率的表现来看,2017年常规BSF电池依然占据主流地位,市占率仍高达83%。随着PERC电池经济性得到产业认可,PERC市占率从2017年的15%上升至2020年的86%,短短4年时间渗透率提升近6倍、全面替代BSF电池、爆发力极强,快速放量成为市场主流的技术路线。

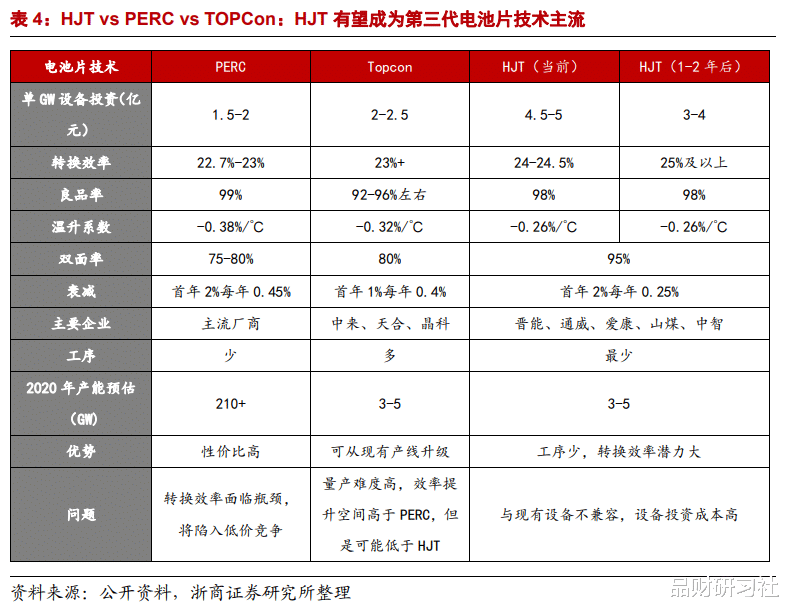

我们判断,虽然未来2-3年PERC将仍为市场主流,但随着HJT、TOPCon设备的成熟、经济实用性达到平衡点,将复制PERC电池快速渗透的历程,快速爆发、开启下一代电池片技术生命周期。

综合各家机构研报的分析,可梳理出HJT电池行业的相关标的:

{1}迈为股份:光伏丝网印刷设备龙头

公司主营光伏电池丝网印刷生产线成套设备,用于电池片制造后道工序中。目前公司丝网印刷设备在国内增量市场份额已超过70%,居于首位。

{2}金辰股份:光伏组件设备龙头

公司为全球光伏组件设备龙头,市占率达50%,客户覆盖隆基、晶澳、东方日升等一线龙头。近年来,公司逐步向电池片设备产业链延伸,市场空间几倍于组件设备,且客户大部分趋同,有望在HJT+TOPCon电池片设备“弯道超车”。

{3}捷佳伟创:光伏电池设备龙头

光伏电池片设备龙头,受益新型高效电池产能扩张:公司主营光伏制绒设备、扩散炉、抛光设备、淀积炉、自动化设备、丝印设备等六大系列,产品市占率超50%。

{4}上机数控:薄片化切片机龙头

公司切片机业务国内市占率45%左右。公司在行业内与大连连城(隆基股份关联方企业)、青岛高测(科创板上市)形成三方寡头垄断。光伏单晶硅趋向大尺寸化。主流光伏组件厂商纷纷布局210、182等大尺寸组件,带动210、182等大尺寸单晶硅需求,从而带来光伏切片机迭代需求。

评论