1月13日晚间,晶科能源(SH:688223)发布《首次公开发行股票并在科创板上市公告》,公告显示,公司本次拟发行20亿股A股普通股股票,发行价格为5元/股,对应发行市盈率为54.9倍。股票申购将于2022年1月17日(周一)开启,网上申购代码为“787223”。

根据此前的发行计划,公司本次拟募集资金60亿元,不过从实际发行结果来看,公司募资净额将达到97.25亿,远超计划募资额。这也体现了在“碳中和”背景下,资本市场极度看好光伏企业未来的发展前景。

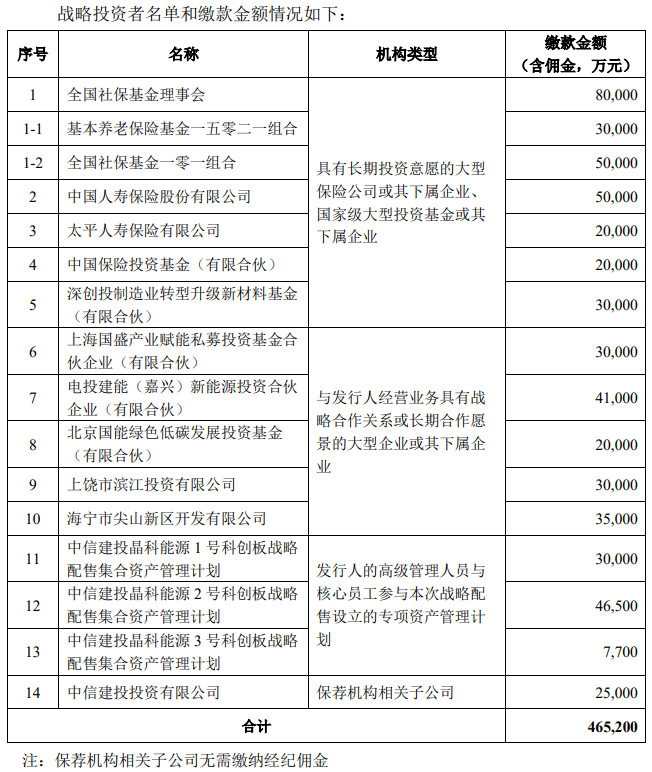

从战略配售情况来看,公司本次发行初始战略配售数量为6亿股,占发行总规模的 30%。14家获配的战略投资者中,社保基金、中国人寿、太平人寿、中保基金等国内知名投资机构领投,可见机构投资者对于公司的认可度颇高。

资料显示,晶科能源成立于2006年,主营业务涵盖太阳能光伏组件、电池片、硅片的研发、生产和销售,是全球知名的光伏产品制造商。公司凭借前瞻性的战略布局、持续的研发投入和自主创新、优质的产品质量和广泛的市场销售网络布局,在全球范围内拥有极强的市场统治力,光伏组件产销规模稳居世界前列。根据GlobalData的数据显示,公司在2016-2019年间连续4年位居全球光伏组件出货量第一名。

根据公司的初步测算,预计2021年实现营业收入360-385亿元,实现归母净利润8.3-8.7亿元,实现扣非归母净利润3.5-3.8亿元。从营收规模来看,公司在A股市场中仅次于隆基股份和通威股份。不过由于在收入结构中,毛利率相对较低的组件业务占比超过90%,因此公司的盈利能力稍显逊色。

结合公司本次发行的估值水平来看,54.9倍的发行市盈率(静态)虽然高于中证指数有限公司发布的电气机械和器材制造业(C38)最近一个月平均48.8倍的静态市盈率,但低于天合光能、晶澳科技、亿晶光电、隆基股份四家可比公司平均83.55倍的静态市盈率。考虑到公司2021年归母净利润预计同比下滑16%-20%,公司的发行市盈率显著低于主要竞争对手亦属合理。

不过,由于公司主要以组件业务为主,经营业绩受2021年产业链上游产品价格暴涨影响较大,因此在上游产品价格进入下行周期的背景下,公司2022年的经营业绩也将得到修复。同时,在市场一致性预期2022年将迎来装机大年的情况下,公司凭借遍及全球120多个国家和地区的销售网络以及强大的品牌实力,预计营收规模仍将保持稳定增长。因此,在营收规模稳定增长、盈利能力得到修复、2021年业绩基数相对较低的情况下,叠加“碳中和”背景下光伏行业的高景气度,公司股票上市后大涨的概率极高,总市值大概率将突破千亿大关。

评论