这几天一直在看SA上的帖子的评论,kukukki下面这个帖子写的有点沮丧,大意是说9年以前晶科每年卖350MW的组件,现在卖9GW组件,但是公司赚的钱却比9年前的还少。

整个行业做的就是军备竞赛,烧钱、扩产、再扩产,然后更低的ASP和毛利率,即使价格战打的再凶猛,僵尸产能如赛维、尚德和英利仍然在开工,落后产能无法被淘汰。这种军备竞赛似乎看不到头,让人绝望。

如果从14年到现在,你像kukukki一样看好太阳能的未来,然后买了太阳能行业的公司,看着天天创新高的指数和阿里巴巴、腾讯、FB、GOOG,估计你也早已绝望。如果看同样是带Si的半导体行业的英伟达,估计要怀疑人生了。

的确,一家全球太阳能行业最大的组件公司,年销售额超过30亿美元,市值却不到6亿美元。如果带硅的行业都叫半导体行业,那么这家公司涉及业务包括“芯片设计”(硅片和电池片)和“封装”(组件)的“半导体企业的毛利率甚至还不如一家半导体行业的“封测”公司。

1.毛利率低和净利润率低并不可怕,美国零售业的Costco净利润率低到只有2%,但市值近800亿美金。

2.但光伏行业不只是毛利率和净利润率低的可怕,ASP“永远”在下降,而且未来几年还要下降。试想,你买的一家公司的产品,销售单价每年都在下滑,而且是不以人的意志为转移。

3.这不算坏,这些行业的公司不但盈利能力奇差,ROE低的可怜,而且每年都需要动辄几十亿的资金来扩充产能,自由现金流常年为负。

4.这也还不算坏,常年现金流为负导致公司没有造血能力,银行成了主要的钱袋子,行业的公司各个债台高筑。

5.这也还不算坏,现在似乎离平价上网越来越近了,行业的某些公司还低价私有化了。

看了那么多行业,几乎找不到第二个如此烂的行业了。

以上应该是所有空头做空的理由了。看一个行业的公司还是要回归根本,毛利率低、净利润率、ASP在下降、杠杆高,这些问题其实也不只是在光伏行业才存在的问题,像地产、银行行业也是杠杆高,众多的零售企业也是毛利率低的可怜,所以每个行业都有其特点,但即使存在这些特点未必就不会诞生伟大的公司和牛股。

那么,太阳能行业的商业本质是什么呢?太阳能行业本质是制造业,一个必须通过技术进步和规模效应实现“平价上网”的制造业。

I. 先谈制造业制造业就是花钱建工厂、买设备,同时把生产出的产品卖给企业或者消费者。

在太阳能光伏行业中,这些组件厂商花钱建工厂,买各种炉子,将上游买来的多晶硅最终加工成组件,卖给下游的EPC企业,这些光伏组件厂赚取的就是组件与多晶硅原料之间的差价。

那么,这些公司建工厂买设备需要花多少钱呢?

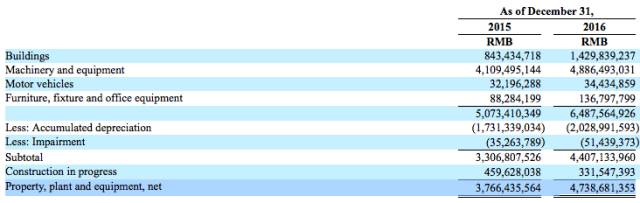

我们看行业最大的组件企业晶科能源,2016年年底累计固定资产64.87亿人民币,累计折旧20.28亿人民币,净固定资产47.38亿。

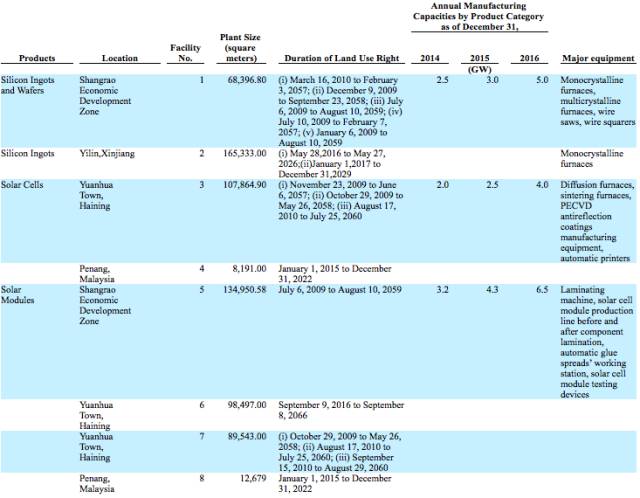

截止2016年12月31日,晶科能源共有5GW的铸锭和切片,4GW电池片、6.5GW组件产能。由于组件的每W投资额度不算大,这里就折算成4.5GW的全产业链产能。相当于晶科能源投资了64.87亿,建立了4.5GW的全产业链产能,平均每W的投资额度为1.4元。

也就是说晶科能源每投资1.4元,就能产生1W的中游全产业链的产能,而1W的产能生产的组件能够销售2.5元,如果净利润率为5%的话,那么1.4元投资1年能赚回0.125元,在无杠杠条件下,这笔投资需要11年回本;如果净利润率为10%的话,那么1.4元投资1年能赚回0.25元,那么这笔投资5.6年就能回本,加上杠杆,回本成本会更快。

从商业的角度,如果净利润率能达到10%,那真是一个不错的生意。

遗憾的是,现在大多数企业净利润率只有2、3个点,甚至很多都在盈亏平衡线。这就导致太阳能行业公司的ROE都很低,甚至看上去完全是一笔收不回投资的投资,但是这笔投资又不得不投,因为“平价上网”。

II. 平价上网一般的制造业价格杀的足够低以后,寡头就形成了,价格也稳定了,企业多年的固定投资就开始产生利润了。

但是光伏行业的残酷在于即使价格已经下跌了90%,但是格局仍然还没有形成,价格下跌仍然没有结束。因为太阳能行业的价格的命运不是掌握在自己的手中,而是掌握在火电企业的手中。

太阳能要实现与火电进行竞争,就要实现平价上网。

所以,在没有实现平价上网之前,行业的公司只能继续投资,扩产能,提高技术,降低成本,连松一口气的机会都没有。

所以,“平价上网”就成了所有光伏企业的一个梦。那么,即使光伏企业实现了平价上网,那么本质上光伏企业还是制造业,这些组件企业还是买多晶硅加工成组件卖给EPC企业,然后赚价差的模式。

梦想归梦想,商业归商业。那么实现平价上网了,太阳能组件会是一个好的投资行业吗?

先看风电行业最大的公司-维斯塔斯,2008年开始,风电行业产能过剩,组件的价格从6.8元/W下跌到2012年的3.8元/W。从2008年到2012年的5年时间中,我们同样看到维斯塔斯每年都在亏钱,同时为了提高产能,每年都需要新的资本投入,所以每年的自由现金流都是负的(2011年净利润也是负的,但压了应付款所以导致自由现金流为正)。

所以,在2008-2012年的这5年时间里,为了实现风电“平价上网”,再叠加“产能过剩”和“市场下滑”,一大批的企业倒闭。

经过5年的组件价格下跌,最终风电组件的价格稳定在3.8元/W(这几年都没怎么大的波动)。而维斯塔斯由于随后几年不需要太多新的资本投入,技术进步带来毛利率和净利润率的改善,使得VWS的roe不断提高,从2009年的6.05%到2014年的20%,再到2016年的32%,其股价也接近创新高。

再回到太阳能行业,当达到平价上网以后,可以预期的是到时光伏组件的价格将趋于稳定,而决定公司份额的是公司产品的质量和市场运营能力,决定盈利能力的是技术导致的成本下降。

这里做一个假设,现在晶科的中游全产业链组件1W需要投资1.4元,技术进步导致未来投资成本下降,1W只需要1元,甚至更低,而1元的投资能带来2元的销售,5~10%的净利润率就能产生0.1元~0.2元的净利润,再加上杠杆的作用,ROE不就跟现在的风电一样了吗?

那么到时候,你想要的高的净利润率、稳定的ASP、高的ROE、稳定的现金流、持续的分红、摸不着边际的天花板都有了,只是没有了便宜的估值。