2022年储能板块行情回顾

2023年储能板块有望由估值驱动转为盈利驱动,核心关注板块相关标的盈利兑现度与估值匹配情况。2022年在俄乌冲突、国 内大储强配政策、美国IRA政策等多种因素驱动下,全球户储与大储均实现了“0-1”的飞跃,板块估值自4月市场见底到9月 之间实现了大幅上涨。9月受户储行业需求放缓和竞争格局恶化的担忧,板块估值有所调整。进入2023年前期,在碳酸锂价格 下降的大背景下,行业出现了一定的通缩,单边下行的原料价格也使终端客户处于观望状态,估值杀跌。2023年储能板块核 心在于把握相关标的盈利兑现情况与估值的匹配度。

1.2成本下行大背景下有望持续刺激储能装机放量

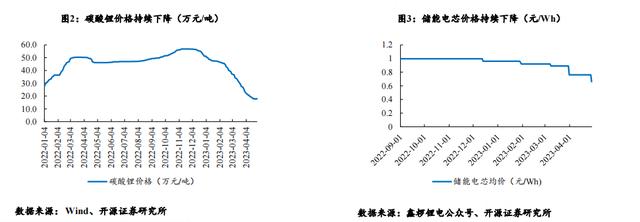

碳酸锂降价大背景下,储能电站经济性改善有望推动电站装机持续放量。受电动汽车需求萎缩影响,碳酸锂价格由2022年末 高点的57万元/吨持续下跌,到2023年4月碳酸锂价格最低已跌至17.65万元/吨,相比最高点价格下滑68.9%。碳酸锂价格下同 样带动储能电芯售价持续下降。截至2023年4月28日,储能电芯均价已跌至0.66元/Wh,相比此前的价格高点已经降低了33.7%。 储能电芯作为锂电储能系统当中的主要零部件成分,其价格走低有望进一步降低锂电储能系统成本提升储能电站运营的经济 性,刺激终端业主的装机需求。成本下行大背景下,全球储能装机有望持续走高。

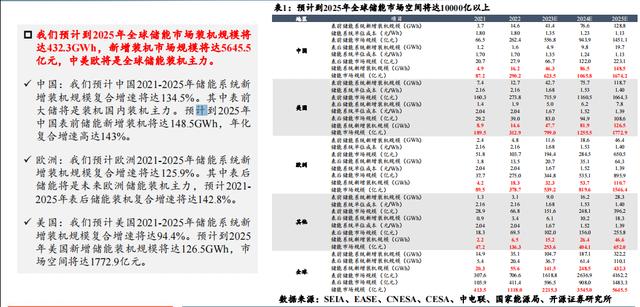

1.3市场空间:我们预计2025年全球储能装机将达432GWh

2.1中国:强配政策下表前储能装机持续增长

国内储能装机有望持续增长,表前储能为装机主力。根据CNESA数据统计,2012-2022年间国内新型储能新增装机复合增 速高达95%。2022年国内新型储能新增装机高达7.3GW,同比增长近200%。就国内储能装机类型分布而言,根据储能与 电力市场公众号统计,可再生能源配储与独立储能装机占比分别为45%与44%,用于调频的装机占比仅为1%,工商业用 户侧储能装机占比10%。我国当前的储能类型主要还是以用于配套新能源装机的表前储能装机为主。

2.2中国:强配政策下表前储能装机持续增长

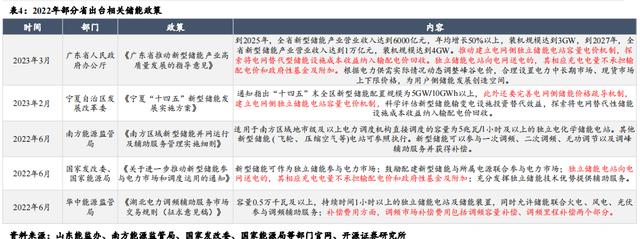

强制配储政策是国内表前储能装机上量的关键原因。当下兴起的国内储能装机需求主要源于政策需求,一方面是各地方政 府强制新能源配储,另一方面是国资委对“五大四小”等发电央企到2025年新能源装机占比提出了50%的刚性要求。政策 层面的强制性是国内表前储能放量的关键因素。

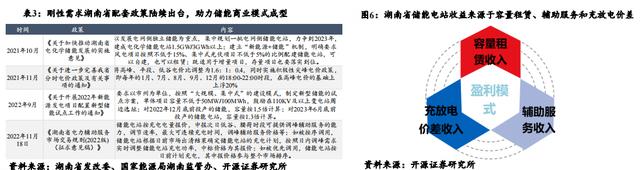

2.2中国:部分地区独立储能电站已经具备了初步经济性

以湖南省为例,作为国内较早提出独立储能概念的省份,其在储能商业模式的探索方面位列全国前列,通过储能鼓励政策和储能商业模 式建立政策的发布,湖南省内独立储能的商业模式已经具备了初步的经济性,储能电站业主在装机方面具有了一定的驱动力。

湖南省内储能电站盈利主要来源于容量租赁、辅助服务和充放电价差三个方面:

(1)容量租赁:收入来源于没有配置储能容量的新能源 电站与储能电站业主签订的租赁合同,储能电站业主收取一定的租金。目前湖南省内并网的新能源项目都必须向电网提供签订的容量租 赁合同或者自建的储能电站。根据华自科技公告,其签订的容量租赁十年长约价格在400元/kW/年,时间相对较短的容量租赁单价在460 元/kW/年

(2)辅助服务:该收益来源储能电站按照电网调度指令提供辅助服务,根据《湖南省电力辅助服务市场交易规则(2022版) (征求意见稿)》其报价区间为0-0.5元/kWh之间,紧急短时调峰服务费最高可达0.6元/kWh

(3)充放电价差:在电力现货市场运行前, 新型储能项目参与电力中长期市场,充电时作为大工业用户签订市场合约,充电价格无需承担输配电价和政府性基金及附加,放电时作 为发电主体签订市场合约,通过充放电价差进行套利。

中国:部分地区独立储能电站已经具备了初步经济性

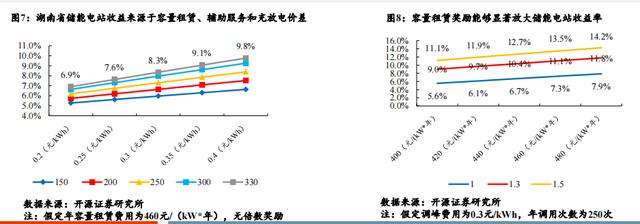

中性条件下测算储能电站资本金收益率可达7.3%,且容量租赁奖励和高营运水平能够直接放大储能电站收益率。按照总投资3.6亿 元的100MW/200MWh储能电站,不考虑容量租赁倍数奖励,在容量租赁单价为460元/kW/年,年充放电次数为330次。充放电价格参 考湖南省2023年2月代理购电价格。年参与深度调峰频次为250次,调峰辅助服务收益为0.3元/kWh的情况下,其资本金收益率能够 达到7.3%。

并且在容量租赁奖励为1.3倍和1.5倍时,其资本金收益率能够放大至11.1%与13.5%。考虑到当前湖南省仍存在较大的电 网侧储能装机缺口,调峰服务辅助频次和价格均有望实现较大的提升,在不考虑容量租赁奖励的情况下,其资本金收益在年调用次 数为330次,调峰辅助服务收益为0.4元/kWh的情况下,其资本金收益率能够达到9.8%。随着电力辅助服务种类增多和电力现货市场 的开展,其收益方式有望进一步增加。同时储能电站的收益在一定程度上依赖电站运营商自身的运营水平,随着储能电站运营商的 经验积累,收益能力有望进一步提升。

中国:政策试点范围扩大,国内大储商业模式有望有所突破

储能电站成本回收机制有望实现突破性进展。独立储能电站虽然在部分地区具备了一定的经济性,不过其成本本质上仍是由新能源电 站运营商所承担,并未秉承“谁收益,谁承担”原则,储能电站建设成本付出着与终端受益用户并非同一主体。不过随着2023年宁夏 和广东等地开始对电网侧独立储能电站建设成本纳入输配电价回收进行探索,国内储能商业模式有望加速成型。国内表前储能有望从 配套风光装机的成本项转变具备相当经济性的运营资产。同时具备相当经济性的储能商业模式有望对国内储能电站业主的装机意愿形 成有效的正向刺激,刺激储能装机的进一步上量,缓解此前大家所担心的新能源消纳问题,从而进一步打开国内新能源装机的天花板。

中国:业主观望情绪放缓,招标量3月出现反转

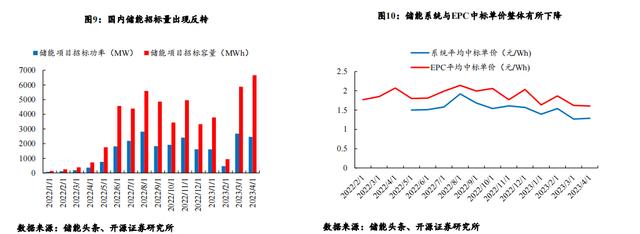

国内储能招标量迅速增长。根据储能头条的不完全统计,截至2022年全年国内储能项目累计招标量超16.1GW/34.4GWh。进 入2023年,国内储能招标量持续提升,截至2023年4月国内储能EPC与系统合计招标7.22GW/17.27GWh,维持了2022年来的 高增长态势。特别是经历2月因为碳酸锂价格单边下行导致的招标市场阶段性遇冷问题已经在3月得到反转,国内3-4月份的 储能招标量实现了较大幅度的抬升。

中国:工商业储能有望实现从“0-1”飞跃

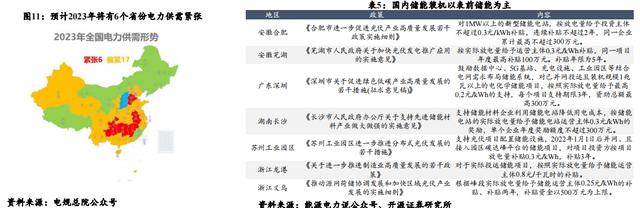

2023年国内电力供需关系预计仍将紧张。在全国经济平稳复苏的大背景下,全社会用电量有望持续增长,国内电力供需关系预计将呈现 相对紧张的状态。在迎冬度夏的用电高峰期,国内部分地区缺电问题预计会地方企业的生产生活造成不利影响。根据电规总院预测, 2023年全国将有6个省份电力供需形势紧张,17个省份电力供需偏紧。

2023年有望成为工商业储能元年。政策端,基于保障辖区内企业稳定连续生产与将电力保供职责交由相关企业自己负责的目的。包括安 徽、广东、湖南、江苏、浙江等多个省份在内的地区政府均针对工商业储能推出了相关的补贴政策,相关补贴有望在短期对工商业储能 装机放量形成刺激。

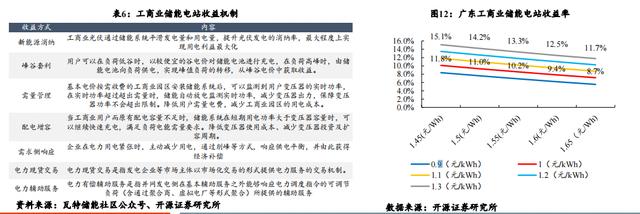

工商业储能商业模式清晰,收益机制丰富。工商业储能权责机制清晰,储能成本付出方与受益方均为工商业用户自身,因此其装机意愿基本 取决于项目经济性。同时,工商业储能电站收益方式相对多样,具有保障分布式能源消纳、峰谷套利、需量管理、配电增容、需求侧响应、 参与电力现货市场交易、参与电力辅助服务等多种现存与潜在受益方式。

以广东为代表的工商业较为发达的地区工商业储能电站已经具备了一定经济性。在广东地区,在仅考虑峰谷价差套利单一受益方式的情况下, 工商业储能电站通过每天两充两放(一次谷充尖放、一次平充峰放),初始投资成本为1.6元/Wh,最大峰谷价差在1.1元/度的情况下,其资 本金收益率可达9.4%,投资回收期在8年之内。在锂电成本持续下降的情况下,改投资回收期有望进一步缩短。

来源:新商业内参

评论