美国能源股8月以来大幅走强,成为下半年美股的领涨板块。

在产油国组织OPEC+持续的减产努力下,此前供应过剩的担忧被完全逆转,美国本土燃料价格大幅走高,助推了油气公司的业绩预期。然而对于仍在打压通胀的美联储而言,能源价格上涨可能再次成为反通胀道路上潜在的隐患。

能源板块强势崛起

FactSet数据显示,国际油价已经连涨七周,重回80美元上方。自6月触及年内低位以来,美国WTI原油价格上涨了22%,同期全球基准布伦特原油上涨了19%。OANDA高级市场分析师莫亚(Edward Moya)在电子邮件评论中表示:“由于能源交易员仍然坚定相信石油市场将继续趋紧,原油价格正在恢复涨势。”

另一方面,随着投资者对美联储可能很快停止加息更加乐观,经济前景愈发光明,需求回暖和利润率上升让投资者重新对估值依然处于低位的油气股产生了兴趣。

标准普尔500指数能源板块指数近一个月累计上涨5%,领跑市场,该指数在第三季度以来累计上涨近10%,有望创去年四季度以来最佳表现。相关个股股价水涨船高,埃克森美孚是标普500指数中市值最高的能源公司,市值约4500亿美元,在美股市值排行中升至第12。

第一财经记者统计发现,石油巨头最新财报中的前瞻性指引在很大程度上让投资者有理由保持乐观。雪佛龙在7月28日的财报电话会议上表示,预计“未来几年将提供强劲的自由现金流”,并在第四季度恢复股票回购,这可被视为对其未来财务业绩充满信心的信号。荷兰壳牌和英国石油公司则宣布增加季度股息。

去年,俄乌冲突对油气价格的推动让美国油气板块领跑市场,全年涨幅近50%。然而,受制于全球经济放缓对需求的冲击及库存上升的担忧,国际油价一度跌破70美元,能源股在今年上半年表现不佳。

关注能源通胀风险

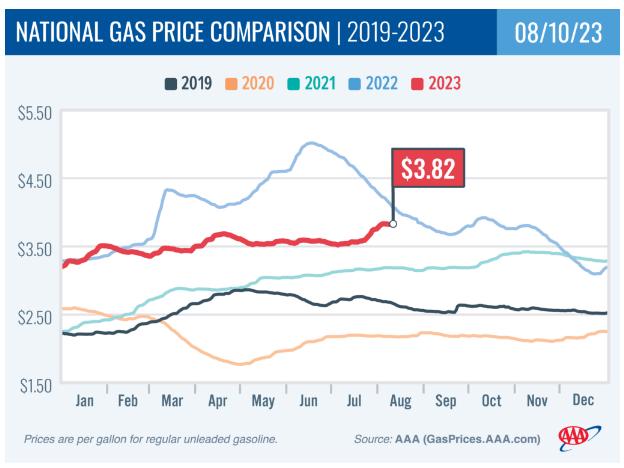

新一轮原油价格上涨已经开始传导到燃料市场。根据美国汽车协会(AAA)的数据,加油站价格的变化与平均价格从一个月前的每加仑3.535美元上涨近10%。

炼油厂的夏季例行维修加剧了汽油价格的上涨。美国能源信息署(EIA)库存报告显示,汽油库存上周减少266.1万桶,馏分油库存减少176万桶。目前全美汽油库存较五年均值低5.6%,馏分油较五年均值底15.4%。原油经纪商PVM Oil Associates高级市场分析师瓦尔加(Tamas Varga)在接受第一财经记者采访时表示,除了炼能以外,即将到来的飓风季节也是不确定因素,如果两者同时出现,将产生相当大的上行影响。

对于美联储而言,并不是好消息,因为能源通胀一直是疫情以来推高美国物价的重要推手。三大机构在最新预报中都预警将供应进一步趋紧。欧佩克称,三季度全球市场将出现200万桶缺口,较此前预期大幅提前。该组织预计,今年全球原油需求平均将达到1.020亿桶/日,创历史新高,2024年的平均需求量会进一步升至1.042亿桶/日。欧佩克对全球经济前景持乐观态度,2023年全球GDP增长率上调至2.7%,2024年上调至2.8%。

国际能源署(IEA)认为,OPEC+减产可能会在今年剩余时间侵蚀库存。IEA表示,如果OPEC+坚持目标,全球原油库存可能在第三季度减少220万桶/日,在第四季度减少120万桶/日,有推高价格的风险。

EIA在最新《短期能源展望》中预计,经合组织OECD的石油库存将在第三季度降至28.05亿桶,在第四季度降至27.81亿桶。EIA预计下半年布伦特原油平均价格为86美元/桶,比上个月上修7美元/桶;到年底将达到88美元/桶。

瓦尔加向第一财经表示,美国7月CPI数据公布后,投资者相信美联储将在9月停止加息,近期加息引发的经济逆风可能很快开始减弱,美元走弱对原油等大宗商品价格也起到了支持作用。他进一步分析道,从供应端看,OPEC+对产能控制的决心愈发坚定,一旦中国经济开始复苏,供需趋紧或加剧油价上涨。

机构也纷纷上调今年原油价格预期。摩根大通分析师克尼瓦(Natasha Kaneva)在报告中表示,因有关键市场指标显示,现货市场正在迅速收紧,“第三季度石油需求将比第二季度增加130万桶/日。”小摩认为,到9月,油价将从目前的水平继续攀升至90美元,甚至更高。

StrategicPoint联合首席投资官阿梅伊(Derek Amey)表示:“随着中国努力振兴经济,预计需求将增加,这可能会对原油价格提供更多支持。如果我们真的开始看到油价继续上涨,可能会回到每桶100美元。”

评论