随着全球能源转型的深入推进,储能技术日益成为支撑可再生能源发展的关键环节。2024年,新型储能技术迎来了前所未有的市场扩张,这一趋势在中国表现得尤为明显。政策推动、市场需求、成本降低和技术进步共同铺就了新型储能技术广泛应用的道路。

一、核心观点

政策引领:明确的发展方向

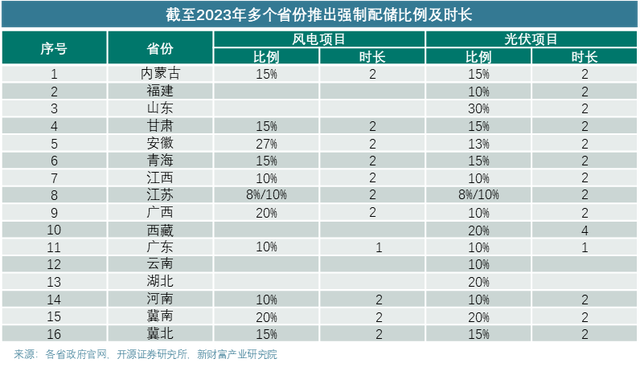

中国的储能市场受到了政策的极大影响。继2022年多个省市提出强制配储要求后,新型储能装机量在2023年实现了突破性增长。政府规定的储能配比在10%-30%之间,这一政策显著提高了新能源项目对储能系统的依赖程度。政策的明确和执行力度,为储能技术的市场提供了稳定的增长预期和清晰的发展目标。

市场需求:风电与光伏的助推

与此同时,风电和光伏的装机量在2023年经历了显著的增长。根据相关数据,新增装机量从2022年的123.66吉瓦增至2023年的292.78吉瓦。这一增长不仅直接推动了电源侧储能装机的需求,也对整个储能装机市场形成了积极的拉动作用。电源侧储能在整合间歇性可再生能源、提高能源系统的稳定性和效率方面发挥着不可或缺的作用。

经济性提升:成本下降与利润增长

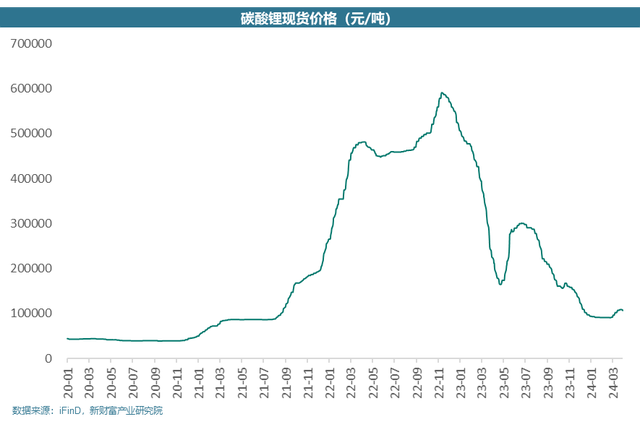

储能项目的经济性在2023年得到了显著提升。碳酸锂作为锂电池关键原料的价格大幅下跌,从年初的50.4万元每吨跌至年末的9.4万元每吨,降幅超过80%。这一价格变动直接影响了储能系统的采购成本和整体建设成本。同时,峰谷电价差的扩大也使得储能项目的盈利模式更加多样化,增加了项目的总体投资回报率(IRR)。

二、储能技术爆发,中国电力储能的跃进之年

电力储能项目通常分为三类:传统的抽水蓄能、多样的新型储能技术,以及少见的熔融盐储能。

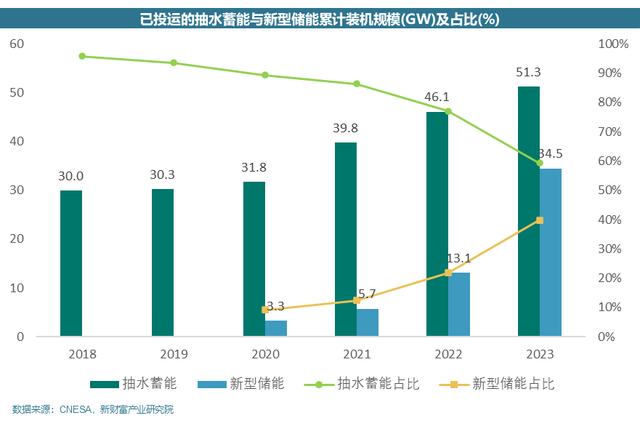

根据中国能源研究会储能专委会及中关村储能产业技术联盟(CNESA)提供的数据,到2023年底,抽水蓄能的累计装机容量为51.3吉瓦,市场份额从2022年的77.1%降至59.4%。相比之下,新型储能装机量达到34.5吉瓦,容量为74.5吉瓦时,同比增长达到163.36%,市场份额也从2022年的21.9%上升到39.9%。

在新型储能中,锂离子电池、钠离子电池、铅蓄电池、飞轮储能、压缩空气储能和电解水制氢是主要技术。其中,锂电池储能最为常见,其市场占比从2022年的94%提升至2023年的97%,显示了这种技术的广泛应用和增长势头。

三、成本降低与盈利提升

1. 显著降低的建设成本

碳酸锂,作为锂电池正极材料的核心成分,在储能成本中占据了重要的比例,通常约为电池单元总成本的30%-40%。2023年,碳酸锂的价格经历了剧烈的下跌,从年初的50.4万元每吨降至年底的9.4万元每吨,降幅超过80%。这一价格下跌对储能系统采购及其工程、采购和施工(EPC)项目造成了直接影响,大幅压缩了储能成本。据储能产业网报道,2023年1月,储能系统采购和EPC项目的中标平均价格从每瓦1.377元/1.565元降至12月的0.9元/1.26元,降幅分别达到-34.64%和-19.49%。进入2024年初,储能系统的采购价格继续下降,尽管EPC项目因设计和维护等成本仍有波动。

2. 峰谷电价差异的扩大

分布式光伏的电力市场化交易面临一个挑战:光伏发电在中午时段产能过剩,导致电力供需失衡。为了应对这一问题,多数省份已经调整电力使用时段,将中午设置为低谷期,以此拉大峰谷电价差异,平衡电力消耗,减少极端波动。

例如,山东省在2021年的政策中调整了电价时段,高峰期定在9:00-11:00和15:00-22:00,低谷期则为00:00-7:00和12:00-14:00,其余时间为平常时段。甘肃省在2023年也调整了其电价结构,新能源企业的电价按燃煤基准价和峰谷系数计算。最新的数据显示,白天的低谷电价仅为0.15元/度,峰谷价差可达3倍。

根据北极星储能网的数据,到2023年底,全国已有29个省份完善了分时电价政策,这些政策通常包括峰谷时段的重新划分、峰谷价差的扩大以及市场化用户的政策执行等。2024年4月,有16个省市的峰谷价差超过0.7元/kWh,19个省市超过0.6元/kWh。

四、储能系统的灵活配置

1.储能的多样分类

在中国,储能项目可以按安装场景分为三类:电网侧、电源侧和用户侧储能。其中,电源侧和电网侧储能,通常称为“表前”储能,共占市场份额的近97%。电网侧主要采用独立储能,而电源侧多依靠新能源的强制配储。

用户侧储能主要集中在工商业和产业园区,C端户用储能还处于发展初期。

2.大型储能的主导地位

大型储能主要涉及独立储能和新能源的强制配储。独立储能电站的盈利主要来自三个方面:容量租赁、辅助服务和充放电价差。容量租赁指的是向未配置储能的新能源电站提供储能服务并收取租金;辅助服务则涉及在紧急或短时调峰时期,根据电网的调度指令提供支持;充放电价差利润则通过参与电力的中长期或现货市场获得。这两项通常构成独立储能电站80%以上的收入。

新能源强制配储主要是基于政策要求,目前其利用率相对较低,电源侧强制配储的等效利用系数仅为6.1%,而电化学储能项目的平均等效利用系数为12.2%。独立储能电站由于能独立运作和参与市场,其收益来源更为多样,利用率也更高。预计未来电源侧储能将更多地发展为电网侧的独立或共享储能模式。

3.工商储能的成功实践

用户侧储能,特别是工商业储能,因其较小的规模、较低的资金压力、短的回款周期和较低的系统集成难度而显示出较大的灵活性。目前,这类项目主要基于分时电价政策实施峰谷套利,初步显示出盈利的可行性。

这些进展表明,无论是大型储能还是用户侧储能,灵活的配置和策略都是关键,它们不仅提高了系统的经济效益,也为能源市场的稳定和发展贡献了力量。

以广东和浙江为例,这两个地区的峰谷电价差异较大,使得工商业储能电站的峰谷套利模式具有可观的经济效益。据开源证券的数据分析,广东地区的工商业储能电站通过每天进行两次充电和两次放电(一次是在低谷时充电在尖峰时放电,另一次是在平时充电在高峰时放电),其初始投资成本约为1.2元/度,最大峰谷价差可达1.18元/度。在投资者分得90%的利润的情况下,资本金的收益率可以达到15.5%,而投资的回收期大约为4.6年。在浙江,由于当地的峰谷电价分段更为合理,调整后的峰谷套利模式是在低谷时充电并在尖峰或高峰时放电,其初始投资成本同样为1.2元/度,但最大峰谷价差为0.72元/度。在同样的投资分成情况下,资本金的收益率为14.6%,投资回收期在5年以内。

然而,东吴证券指出,由于分时电价政策的变动不确定性和业主自身用电负荷的实际情况可能无法完全适应每天两次充放电的模式,实际装机量常常低于预期。如果实际利用天数较少,比如只有220天而不是340天,收益率可能会有近两倍的差异。在现实操作中,如果每天只进行一次充放,以280天的实际使用天数计算,投资回报率IRR仅为7.75%。

因此,尽管用户端的峰谷套利模式理论上已经被证明是可行的,但要实现理想的收益率,仍需通过降低建设成本和增加充电和放电的频次等方式。综合来看,用户侧储能的推动因素众多,前景总体看好,但市场竞争、地区差异和实际经济回报率仍需进一步考验。未来,这一领域值得持续关注。

评论